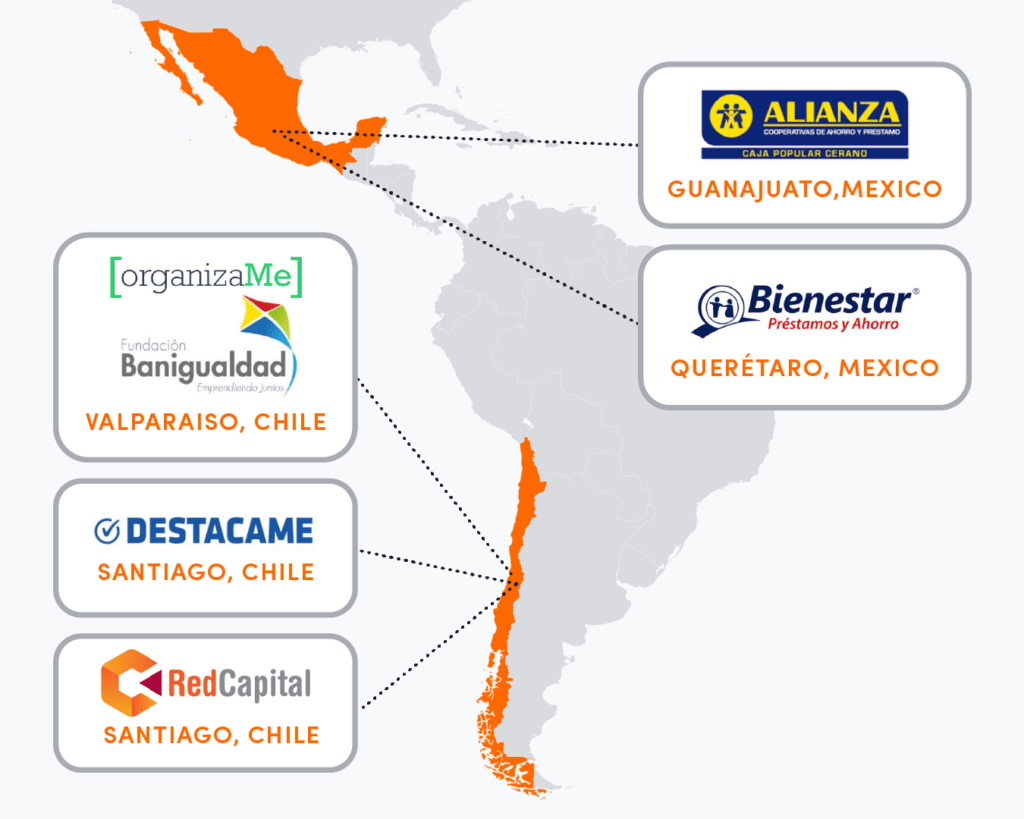

En 2018, Fundación MetLife y Acción Global Advisory Services lanzaron una asociación para investigar cómo los proveedores de servicios financieros (PSF) podrían elaborar productos digitales para apoyar la salud financiera. El equipo de Acción se asoció con cinco PSF en México y Chile para diseñar y lanzar innovadores productos financieros y monitorear su impacto en la salud financiera de los clientes desatendidos. Este trabajo se suma a nuestro esfuerzo conjunto con Fundación MetLife para promover la inclusión financiera en América Latina, a través del desarrollo de las capacidades de los menos atendidos, y la participación y motivación de la industria y la comunidad de la inclusión financiera.

Aunque los productos fueron lanzados como pilotos en un momento en que el mercado y los resultados iniciales sugieren que los productos tienen impactos positivos en la salud financiera de los clientes, incluso mientras los clientes se enfrentaban a las condiciones difíciles de la pandemia. Los datos sugieren que el crédito oportuno, el asesoramiento y la capacitación a medida, y mejoras en las experiencias de los usuarios pueden ocasionar mejoras en el bienestar financiero general de los clientes.

Aprovechando el conocimiento de los distribuidores para el crédito para pequeñas empresas

Ubicada en el centro de México, la cooperativa Caja Bienestar se asoció con Acción para diseñar un producto que les sería atractivo a microempresas. La investigación inicial con los empresarios reveló que se sienten más cómodos pidiéndoles créditos a sus proveedores, quienes les permiten un crédito rotativo, para pagar cuando hayan hecho ventas, y sin papeleo complejo ni garantías. Reconociendo el valor de las relaciones que los proveedores tienen con las pequeñas empresas, y la información implícita en ellas, los equipos de Acción y Bienestar trabajaron con proveedores y distribuidores para “pre-aprobar” a los microempresarios. El préstamo resultante es muy parecido al crédito que los comerciantes reciben de los distribuidores, con una comisión (en lugar de tasas de interés), una línea de crédito abierta, y planes de reembolso flexibles.

Durante el piloto, el producto tenía 14 usuarios activos, cada uno de los cuales recibió un promedio de 18 rondas de créditos. El porcentaje de usuarios que dijeron que su estado financiero les causaba estrés cayó en casi 10 por ciento durante el piloto.

Jose Eduardo Ruiz Suarez, Gerente Comercial, Caja BienestarLa gente puede contar con las herramientas que tenemos, y eso genera oportunidades para el conocimiento. Este es el concepto que nos compartió Acción — desarrollar capacidad financiera.

Crear una aplicación para involucrar a los jóvenes en el ahorro

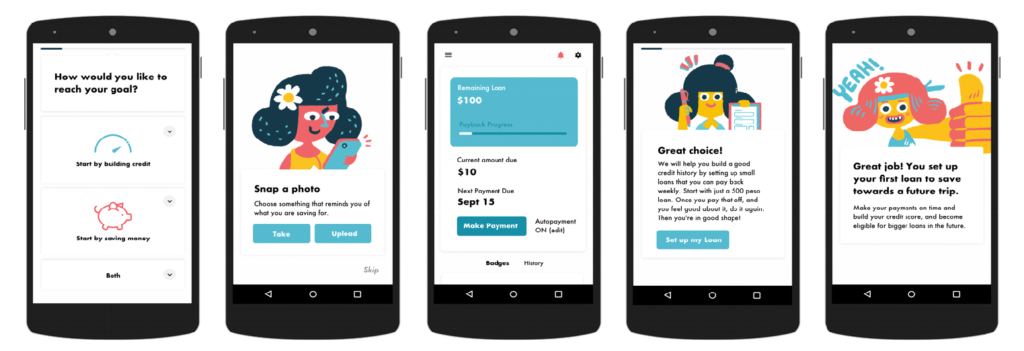

La Caja Popular Cerano se enfrentaba a bajos niveles de compromiso entre los jóvenes y se asoció con Acción para realizar entrevistas a profundidad con estudiantes, trabajadores a tiempo parcial, y trabajadores autónomos. Las entrevistas revelaron que los jóvenes piensan en sus vidas financiera en horizontes cortos, pensando en cómo superar la semana, en lugar de pensar en el futuro. La investigación también descubrió que un 40% de los jóvenes señalaron que pasan más de cuatro horas por día en línea.

El equipo ayudó a la Caja Popular Cerano a crear AlianzApp, una aplicación que permite a los jóvenes ahorrar o pedir préstamos muy pequeños, para así alcanzar sus metas. La aplicación incluye un avatar para atraer a los usuarios, mensajes de motivación, y deducciones y pagos automáticos para facilitar su uso. Se espera que AlianzApp se lance en 2022.

Rediseñar la gestión financiera para una experiencia digital personalizada

Destácame es una plataforma de gestión financiera personal que ayuda a las personas a acceder a productos y servicios financieros. En la página web de Destácame, los usuarios pueden revisar su historial crediticio de forma gratuita, acceder a opciones descontadas para pagar deudas, revisar productos de diferentes entidades, y aprender trucos y consejos para mejorar su situación financiera. Con Acción, el equipo de Destácame renovó y amplió la plataforma para permitir a los clientes establecer, visualizar y trabajar hacia sus objetivos financieros a través de diagnósticos sencillos, recorridos de usuario individualizados, y consejos, herramientas y recomendaciones de productos digeribles.

Desde que la lanzaron a principios de 2020, más de 1,25 millones de usuarios en Chile y México han visitado la página rediseñada. Casi 65.000 han completado el diagnóstico, 128.000 han accedido a la herramienta de presupuesto y 30.000 han accedido a la herramienta de reducción de gastos. Nuestra encuesta reveló que el número de personas que dicen estar satisfechas con su situación financiera creció en un 23%.

Digitalizar las operaciones de pequeñas empresas mediante una aplicación ludificada

La Fundación Banigualdad, una organización sin fines de lucro que ayuda a los microempresarios de bajos ingresos a acceder a los servicios financieros, se asoció con Organizame, una empresa que ayuda a las pequeñas empresas a realizar un seguimiento digital de sus ventas y gastos y a emitir facturas electrónicas. Las dos organizaciones trabajaron con Acción para desarrollar una aplicación de gestión empresarial para ayudar a los clientes informales de bajos ingresos de Banigualdad a digitalizar sus operaciones comerciales. La aplicación consolida sus transacciones comerciales y calcula las ganancias mensuales e incluye tutoriales ludificados.

Cinco meses después del lanzamiento, la aplicación se ha descargado 1.660 veces y 543 usuarios han terminado de hacer los tutoriales. Los usuarios de la plataforma informaron de un aumento del 17% en la satisfacción con su situación financiera, mientras que los que no utilizaron la plataforma sólo informaron de un aumento del 5%.

Personalizando el crédito digital para las pequeñas empresas

RedCapital es una plataforma en la que los inversionistas individuales pueden prestar dinero a las micro, pequeñas y medianas empresas (MIPYMES). Acción ayudó a RedCapital a rediseñar su plataforma y la experiencia digital del cliente para servir mejor a las microempresas. El equipo adaptó los procesos de la plataforma, la metodología de calificación crediticia, los precios, y el recorrido del cliente para apoyar a los microempresarios. También crearon lecciones de gestión empresarial y un chatbot para desarrollar la salud financiera de los usuarios.

Al final del programa piloto, 305 MIPYMES han recibido financiación a través de RedCapital, y más de 2.600 están registradas en la plataforma. Entre los clientes que recibieron un crédito de RedCapital, los que declararon estar satisfechos con su vida financiera aumentaron en un 15%, mientras que el número de personas satisfechas entre los que no recibieron un préstamo disminuyó en un 14%.

En suma, creemos que los productos financieros bien diseñados pueden beneficiar realmente a los clientes; los empresarios podrán mejor contratar a más empleados, los padres podrán ahorrar más fácilmente para el futuro, y las comunidades en todas partes podrán acelerar el progreso social y económico. Sin embargo, para que estos beneficios tomen forma, debemos desarrollar productos de salud financiera que estén arraigados en los comportamientos, conocimientos, habilidades y actitudes de aquellos clientes que los utilizan.

Lee más sobre lo que aprendimos de este proyecto en nuestra nueva publicación, Cómo pueden los proveedores de servicios financieros crear productos que mejoren la salud financiera Ejemplos de México y Chile.